Analiza wpływów zagranicznych w polskim przemyśle futrzarskim

Jak wygląda biznesowa strona przemysłu futrzarskiego w Polsce? Kto czerpie zyski z hodowli zwierząt futerkowych? Komu zależy, aby zablokować zakaz hodowli zwierząt na futro? W obliczu rozgorzałej na nowo po wyborach parlamentarnych dyskusji o zakazie postanowiliśmy odpowiedzieć na te pytania. Przyjrzeliśmy się temu, jaki udział w krajowym przemyśle futrzarskim mają rzeczywiście polscy hodowcy – i którzy z nich mają największe wpływy – a jaką część stanowi kapitał zagraniczny.

Wprowadzenie – przemysł futrzarski między 2013 a 2023 rokiem

Trudno jest wskazać w stu procentach wiarygodne dane co do faktycznej liczby ferm futrzarskich działających w naszym kraju, a ustalenie liczby zwierząt przebywających na nich na dany moment jest wręcz niemożliwe – Inspekcja Weterynaryjna nie zbiera takich informacji.

W połowie ubiegłej dekady liczba zwierząt hodowanych na futro w Polsce wynosiła nawet ok. 10 milionów. Ostatnie rządowe dane o liczbie zwierząt pochodzą z 2021 roku, kiedy Ministerstwo Rolnictwa i Rozwoju Wsi gromadziło je ze względu na obowiązek testowania norek w kierunku zakażenia koronawirusem SARS-CoV-2. Według nich w 2021 na fermach w Polsce urodziło się ok. 5,5 miliona norek, 21 tys. lisów i 4,7 tys. jenotów (dane pozyskane na drodze dostępu do informacji publicznej).

Zbiorcze dane pochodzące od branżowych organizacji futrzarskich opublikowała w grudniu 2023 roku Komisja Europejska w ramach odpowiedzi na Europejską Inicjatywę Obywatelską „Fur Free Europe”. Według nich całkowita roczna produkcja w 2022 roku na polskich fermach wynosiła ok. 3,5 miliona norek i 30 tys. lisów.

W analizie dynamiki zmian w branży opieramy się na obecnych i archiwalnych danych z rejestru ferm zwierząt mięsożernych nadzorowanych przez Główny Inspektorat Weterynarii. Liczba ferm w rejestrze GIW jest wyższa niż zgłoszona przez branżę Komisji Europejskiej – jej zawyżenie może wynikać m.in. z praktyki sztucznego dzielenia dużych ferm na kilka mniejszych podmiotów, oddzielnej rejestracji zwierząt różnego gatunku na tej samej fermie jako osobnych gospodarstw lub obecności w rejestrze zawieszonych ferm.

W 2013 roku w Polsce oficjalnie nadzorem objętych było 647 ferm mięsożernych zwierząt futerkowych. Wraz z gwałtownym rozwojem branży liczba zarejestrowanych ferm wzrosła – w 2017 roku wyniosła 724, po czym zaczęła stopniowo maleć. W 2020 roku zarejestrowanych ferm zwierząt mięsożernych było już 584, a z początkiem 2024 roku rejestr uwzględnia już tylko 360 takich ferm. Część z nich jest zawieszona nawet od kilku lat. Według danych przekazanych Komisji Europejskiej przez organizacje branżowe w zeszłym roku w Polsce aktywne były 234 fermy norek oraz 35 ferm lisów.

Eksport skór między 2013 a 2023 rokiem

Skala eksportu skór

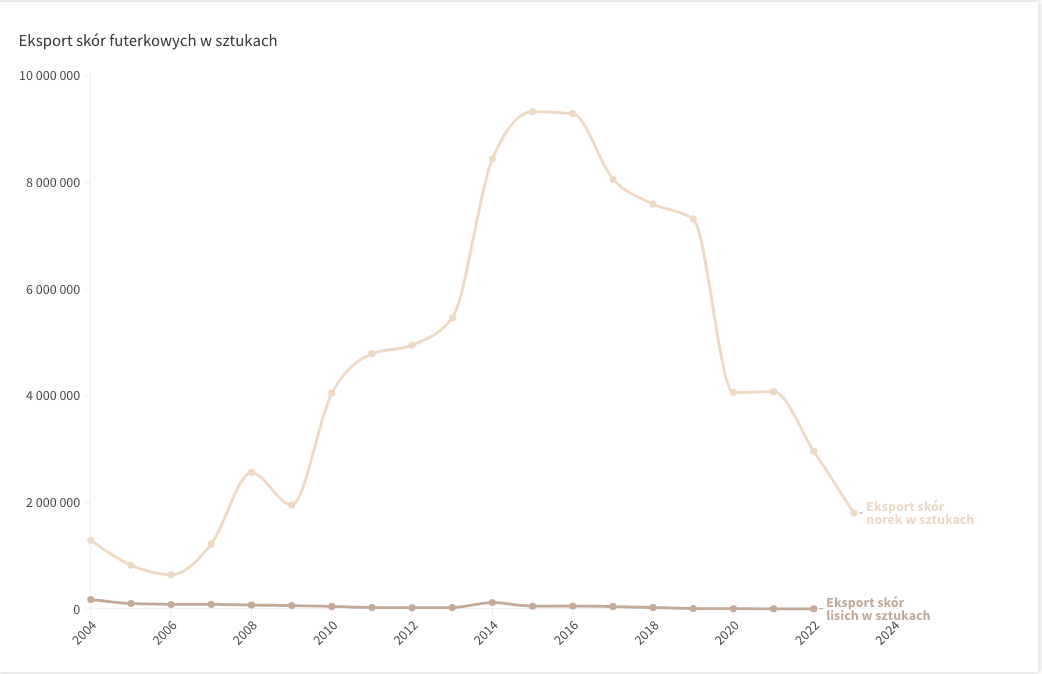

Ekspansja ferm norek i tym samym zwiększenie produkcji futer w Polsce osiągnęła swój szczyt w 2013 roku, po tym jak Holandia – ówczesny lider produkcji – wprowadziła rok wcześniej zakaz hodowli zwierząt na futro. W 2013 roku spółka Skinpolex Polska, związana z Polskim Związkiem Hodowców i Producentów Zwierząt Futerkowych, podpisała umowę z NAFA Polska (krajowa ekspozytura jednego z największego domów aukcyjnych na świecie z główną siedzibą w Toronto, który zakończył działalność w 2019 roku, o czym piszemy więcej w dalszej części tekstu).

Skóry od polskich hodowców pozyskiwał w tym czasie również największy na świecie dom aukcyjny – duńskie Kopenhagen Fur. Podpisanie umowy pomiędzy Skinpoleksem i NAFA diametralnie wpłynęło na wzrost eksportu skór – w przeciągu zaledwie dwóch lat eksport wzrósł z 5 mln do ponad 9 mln. Po 2015 roku utrzymywał się na poziomie 7–8 milionów skór, aby znów zmniejszyć się o połowę po zamknięciu NAFA w 2019 roku.

Kryzys ekonomiczny związany z pandemią COVID-19 nie ominął przemysłu futrzarskiego. W 2022 roku eksport futer był na poziomie niższym niż w latach poprzedzających boom produkcyjny, a w trzecim kwartale 2023 roku eksport skór norek był na poziomie niższym niż w 2009 roku.

Zdecydowana większość eksportowanych skór to futra z norek. Jeśli chodzi o lisy, najwięcej skór lisich – 120 tysięcy – wyeksportowano w 2014 roku, a od 2019 roku liczba ta spadła poniżej 10 tysięcy sztuk rocznie.

Wartość i kraje eksportu

Rekordowo wysoka wartość eksportu skór norczych przypadła na 2015 rok (prawie 350 mln euro), po czym zaczęła dynamicznie spadać. Po zamknięciu się NAFA wartość eksportu stopniała do 81 mln w 2020 roku, na chwilę wzrosła w kolejnym do 103 mln, by znów zmniejszyć się do niecałych 70 mln w 2022 roku.

Różnica w wartości eksportu skór norek między szczytowym 2015 rokiem a 2022 wynosi więc ok. 278 mln euro i wskazuje, że branża czasy świetności ma już za sobą.

Wolumen eksportu skór z lisów od 2014 roku zmalał niemal 30-krotnie, a jego wartość zmniejszyła się z ponad 5 milionów euro w 2015 roku do nieco ponad 57 tysięcy w 2022 roku (spadek o prawie 99%!). Jedynym regularnym importerem polskich futer z lisa jest Ukraina, która rocznie importuje poniżej tony skór.

W ostatnich latach ważnym kierunkiem eksportowym, zarówno jak chodzi o skóry lisie, jak i norcze, stała się Kambodża. Może to być spowodowane uproszczeniem łańcuchów logistycznych podczas pandemii (sugeruje to fakt, że Kambodża jest obecnie największym importerem również z Finlandii i Danii).

Największym importerem skór z Polski jest Finlandia w związku z obecnością domu aukcyjnego Saga Furs w tym kraju. Skóry norcze w małych ilościach trafiają również do Tajlandii, Singapuru, Chin czy Hongkongu.

Wpływy duńskie i holenderskie w przemyśle futrzarskim w Polsce

Jak zwróciliśmy uwagę powyżej, rozkwit branży futrzarskiej w Polsce nastąpił po roku 2013, kiedy Holandia zakazała hodowli zwierząt na futro. Część hodowców postanowiła przenieść swój biznes do Polski, gdzie czekały ich korzystne warunki podatkowe i niewielki opór społeczeństwa (zanim wielkie fermy zaczęły powstawać, mieszkańcy wsi nie wiedzieli, z czym się wiąże ich sąsiedztwo; niedługo później lokalne społeczności zaczęły głośno protestować przeciwko fermom norek).

Problem przenoszenia ferm do innego kraju

W dyskusji o zakazie hodowli zwierząt na futro nieraz słyszy się, że nie ma sensu wprowadzać takiej ustawy, bo fermy przeniosą się do innego kraju. Chcemy jednak zaznaczyć tutaj kilka ważnych kwestii:

Wzrosła także świadomość konsumencka i korporacyjna – do tej pory już ponad 1500 marek odzieżowych zrezygnowało ze sprzedaży futer naturalnych w swoich kolekcjach, a wśród nich są najwięksi giganci mody, jak Versace, Gucci, Michael Kors, Prada czy Dolce&Gabbana.

Te wszystkie czynniki wskazują, że przeniesienie ferm futrzarskich do innego kraju byłoby dziś znacznie trudniejsze, niż było to 10 lat temu.

Warto też wspomnieć, że hodowcy, którzy chcieli przenieść swoje fermy na wschód, już to zrobili – dowiedzieliśmy się o tym z mediów, niestety w bardzo przykrych okolicznościach, gdy ferma należąca do rodziny Wójcików została zbombardowana w Ukrainie przez Rosjan.

Zdjęcie z drona – ferma norek w Pyrzanach gmina Witnica

Zdjęcie z drona – ferma norek w Pyrzanach gmina WitnicaDuńskie i holenderskie przedsiębiorstwa w Polsce

W 2023 roku zidentyfikowaliśmy 44 aktywne (niezawieszone) fermy norek z kapitałem zagranicznym, co oznacza, że ponad 26% wszystkich nadzorowanych ferm norek aktywnych w sezonie 2022/2023 miało powiązania z kapitałem duńskim i holenderskim.

W przypadku woj. zachodniopomorskiego i lubuskiego to łącznie aż 68%, a w woj. wielkopolskim 19%. To istotna informacja, bo to w tych trzech województwach zarejestrowana jest połowa ferm norek w kraju.

Ważna jest nie tylko liczba ferm norek, ale też ich obsada (liczba zwierząt na fermie). Gospodarstwa z zagranicznym kapitałem często przekraczają 200 DJP, czyli ok. 80 tys. zwierząt. Dodatkowo fermy norek w zachodniej części kraju są znacznie większe od średniej (według przeprowadzonej w 2014 roku inwentaryzacji w regionie zachodnim stado podstawowe norek liczyło 6817 samic wobec średniej wielkości stada 2515 samic), dlatego bardzo prawdopodobne jest, że duńskie i holenderskie fermy odpowiadają za znacznie większy odsetek produkcji norek w Polsce.

Kondycja zagranicznych spółek

Ze względów logistycznych najwięcej inwestycji duńskich i holenderskich znajduje się w północno-zachodniej części kraju, dlatego postanowiliśmy się przyjrzeć bliżej spółkom z tego regionu Polski.

Według danych Głównego Lekarza Weterynarii w marcu 2023 roku w woj. zachodniopomorskim było 47 ferm mięsożernych zwierząt futerkowych, w tym 44 fermy norek; 19 z nich było zawieszonych, a w późniejszych miesiącach dwie z nich zostały całkowicie wykreślone z rejestru.

Spośród 25 aktywnych wówczas ferm norek 15 ma powiązania z kapitałem zagranicznym – zarówno holenderskim, jak i duńskim.

Kapitał holenderski

W 2023 roku w Zachodniopomorskiem działało 8 ferm Joni Mink Van Ansem spółka jawna. Spółki i rodzina Van Ansemów ma 14 ferm norek w całej Polsce.

Spółka Poland Fur Production, której beneficjentami są holenderscy hodowcy, przez okres pandemii COVID-19 generowała zyski w wysokości 2,6–4 mln zł rocznie. Warto jednak zwrócić uwagę, że jedyną działalnością PFP jest udzielanie pożyczek podmiotom z grupy, a nie działalność produkcyjna. W 2021 roku spółka prognozowała, że „sytuacja w branży hodowli norek stopniowo się poprawia, zarząd spodziewa się, że spłaty pożyczek wraz z odsetkami będą następowały w ustalonych terminach płatności. Obecna sytuacja epidemiologiczna oraz wojna w Ukrainie według Zarządu nie mają istotnego wpływu na funkcjonowanie spółki i nie stanowią zagrożenia dla ciągłości jej działania”.

Prognozy się jednak nie sprawdziły. Główna spółka zajmująca się hodowlą – Joni Mink Van Ansem – w latach 2021–2022 odnotowała straty pomimo wysokich przychodów ze sprzedaży produktów (90 mln zł przychodów w 2022 roku przy 90 mln zł kosztów). Związana z grupą Van Ansem firma Norpol, zajmująca się obróbką skór, odnotowała z kolei w 2022 roku stratę związaną ze spadkiem przychodów ze sprzedaży z powodu „ograniczonych możliwości podwyższenia ceny za usługi oraz zmniejszonej produkcji skór u klientów", a także wzrostu cen energii elektrycznej, kosztów pracy i inflacją.

Oprócz spółki van Ansemów w Zachodniopomorskiem znajdują się także dwie fermy norek Farm Equipment International sp. z o.o. (która ma z kolei 15 ferm w całej Polsce). Spółka nie złożyła sprawozdania finansowego w 2022 roku, ale 2021 rok zamknęła ze stratą w wysokości 9,4 mln zł. Ze sprawozdań wynika, że między 2019 i 2020 rokiem „w porównaniu do roku obrotowego 2019 przychód ze sprzedaży spadł o 34%. Powodem spadku przychodu ze sprzedaży produktów było załamanie na światowych rynkach oraz spadek cen. Kolejnym powodem spadku przychodu było zmniejszenie produkcji skór z norek”.

Ostatnia ferma norek, o której chcemy wspomnieć, to Ferma Modrzewie należąca do Sebastiana Jansena. Możliwe, że na dzień, w którym piszemy ten artykuł (14.01.2024), ferma jest już całkiem zamknięta, ponieważ w momencie zbierania danych była w połowie rozebrana. Wspominamy jednak o niej, ponieważ w rejestrze wciąż widniała jako aktywna.

Kapitał duński

W woj. zachodniopomorskim w 2023 roku znajdowały się również cztery fermy norek związane z hodowcami z Danii. W 2021 roku spółka Bono Farms, której prezesem i beneficjentem jest Duńczyk, wygenerowała przychód ze sprzedaży wysokości 30 mln zł i zakończyła rok z zyskiem 6 mln zł, oceniając perspektywy jako korzystne, a „ryzyko ewentualnych niekorzystnych zmian na rynku jako niskie". Jednak w 2022 roku odnotowała stratę wielkości 5,4 mln złotych, czyli przekraczającą rezerwy finansowe firmy, a zarząd musiał głosować nad kontynuacją jej działalności.

W kontekście Bono Farms pojawiły się też nowe zagraniczne nazwiska w postaci firm zarządzanych przez Duńczyków:

W marcu 2023 roku w województwie lubuskim znajdowało się 29 ferm mięsożernych zwierząt futerkowych, w tym 28 ferm norek; 12 z nich było zawieszonych, a spośród 16 aktywnych ferm aż 11 przedsiębiorstw stanowiło kapitał zagraniczny. Wśród nich znajdowały się trzy fermy opisanego już wyżej Farm Equipment International oraz dwie fermy należące do Joni Mink Van Ansem.

Poniżej opisujemy pozostałe fermy norek powiązane z zagranicznym kapitałem (w przypadku lubuskiego wszystkie fermy dotyczą kapitału holenderskiego).

Związana z państwem Janssen (nie mylić z Jansen) spółka jawna Janssen Co. od 2018 roku nie złożyła sprawozdania finansowego, a pozostałe spółki zostały wykreślone z KRS. Spółki Jari-Polska i Athena zostały przejęte przez innego obywatela Holandii.

Firma Jari-Polska, formalny właściciel trzeciej fermy w Mystkach, w sierpniu 2023 roku zmieniła udziałowców i zarząd – ze wspólników wycofał się holding Janssen Oploo BV, a małżeństwo Janssenów opuściło zarząd. Prawdopodobną przyczyną przejęcia był kryzys spółki: w ostatnim sprawozdaniu finansowym (2021) firma odnotowała, że „w związku z sytuacją na świecie (COVID-19) i cenami skór poniżej kosztów produkcji spółka wstrzymała sprzedaż skór w oczekiwaniu na poprawę sytuacji”.

Spółka Baka Sp. z o.o. lata 2020–2021 zakończyła ze stratą w wysokości ponad 1 mln zł każdego roku (brak sprawozdania za 2022 rok). Ostatni rok, który spółka określała mianem „dobrego”, to 2016.

Pod tym samym adresem, co ferma Baka Sp. z o.o., wydzielono fermę należącą do Spijk Sp. j., zarejestrowanej w 2020 roku firmy należącej do Holendrów o tym samym nazwisku. Firma, mimo wezwań z KRS, nie złożyła żadnego sprawozdania.

Według danych GIW w marcu 2023 roku w woj. wielkopolskim działało 98 ferm norek, przy czym 41 z nich było zawieszonych/pustych, a 57 miało obsadę zwierząt.

W Wielkopolsce znajduje się pięć ferm związanych z Farm Equipment International, trzy związane z Joni Mink Van Ansem, dwie związane z S. Nieuwenhuisem.

Poniżej opisujemy pozostałe fermy norek powiązane z zagranicznym kapitałem.

Kapitał holenderski

Firma Johan Karens Mink Farm Sp. z o.o. w ubiegłych latach przynosiła regularnie straty i przetrwała pandemię dzięki pomocy publicznej. Do 2021 roku pokrywała straty zyskiem z ubiegłych lat, w sprawozdaniu za rok 2022 informuje już o planach pokrycia strat zyskiem z lat przyszłych, jednocześnie informując, że skupia się na minimalizacji szkód i negatywnych skutków kryzysów wobec trudnej do przewidzenia dalszej sytuacji. Inna firma państwa Karens – Lubuska Ferma Norek Sp. z o.o. – została wykreślona z KRS w październiku 2022 roku.

Kapitał duński

W sprawozdaniu za okres od 1 sierpnia 2021 r. do 31 lipca 2022 r. firma deklaruje o zapewnieniach ze strony odbiorców skór (m.in. fińskiego domu aukcyjnego Saga Furs), że skóry powinny się sprzedawać w wyższych cenach niż w poprzednim sezonie. W opisanym okresie zysk firmy wyniósł 2,9 mln zł.

Fermy norek z zagranicznym kapitałem znajdują się też w kilku innych województwach w Polsce:

Po całkowitej likwidacji hodowli norek w Danii wskutek rozprzestrzeniania się koronawirusa SARS-CoV-2 na fermach futrzarskich w 2020 roku i tymczasowym zakazie hodowli, który został zniesiony dopiero pod koniec 2022 roku, zaledwie garstka hodowców podjęła się prób odbudowy stada. Według danych przedstawionych przez Komisję Europejską w 2023 roku w tym kraju działały zaledwie cztery fermy norek.

Ruchy duńskich spółek – widoczne zwłaszcza w woj. zachodniopomorskim – skłaniają do przypuszczeń, że hodowcy przymierzają się do przenoszenia ferm lub przejmowania tych już istniejących w północno-zachodniej Polsce w przypadku przedłużenia problemów branży w Danii (na co wskazuje obecny stan przemysłu), jak czynili to hodowcy holenderscy w latach poprzedzających wprowadzenie w Holandii zakazu hodowli zwierząt na futro.

Ferma norek w Polsce

Ferma norek w PolsceKondycja polskich hodowców

W ramach analizy postanowiliśmy przyjrzeć się bliżej największym producentom skór norczych w Polsce – gospodarstwom należącym do Rajmunda Gąsiorka oraz powiązanym z braćmi Wójcik.

Rajmund Gąsiorek, nazywany „polskim królem norek”, jest zaangażowany w działalność w różnych branżach (m.in. w przemysł drobiarski), przez co trudno jest wyodrębnić dane odnoszące się bezpośrednio do hodowli norek. Można je jednak znaleźć w oświadczeniach majątkowych składanych w związku z funkcją Gąsiorka jako radnego powiatu gnieźnieńskiego.

Dane ze sprawozdań z lat 2018–2022 pokazują, jak spadła w tym okresie wartość inwentarza żywego (norek) na fermach Gąsiorka. W 2018 roku szacowana wartość inwentarza to 10 mln złotych, w latach 2019–2020 było to 43,125 mln złotych, a w 2022 roku już tylko 1,7 miliona złotych. Natomiast generowana przez gospodarstwo strata wzrosła z 4,4 mln zł w 2018 roku do 30 milionów złotych w 2022.

Ze sprawozdań można dowiedzieć się też, że gospodarstwo zadłuża się u domów aukcyjnych – Rajmund Gąsiorek spłaca pożyczkę zaciągniętą w polskim oddziale NAFA (14,743 mln euro w 2018 roku) w celu utrzymania płynności finansowej gospodarstwa (w 2022 roku wysokość pożyczki do spłaty wynosiła 8,246 mln euro), a także pożyczkę 2,526 mln euro (2020) z Saga Furs (w 2022 roku do spłaty pozostało prawie 560 tys. euro).

Jak chodzi o interesy rodziny Wójcików, tutaj również napotykamy trudności. Według KRS z samym Wojciechem Wójcikiem powiązanych jest 48 różnych spółek prawa handlowego (nie uwzględniając spółek cywilnych oraz spółek powiązanych z jego rodziną i współpracownikami).

W marcu 2023 roku aż 50 pozycji w rejestrze Głównego Inspektoratu Weterynarii było powiązanych z członkami rodziny Wójcików oraz osobami współwystępującymi z nimi w KRS. W tym okresie całkowicie zawieszona była działalność fermy w Romualdowie oraz Kaszewskiej Woli, a także – najprawdopodobniej – jedna z dwóch ferm w Kadłubskiej Woli. Wszystkie te lokalizacje są zarejestrowane jako kilka mniejszych podmiotów podzielonych pomiędzy spółki Lawofur Wojciecha Wójcika oraz Gofur Elżbiety Górnik, a więc ich zawieszenie dotyczyło 12 pozycji w rejestrze UPPZ (ubocznych produktów pochodzenia zwierzęcego). Oznacza to, że z rodziną Wójcików powiązanych było najprawdopodobniej 38 z 166 ferm norek z obsadą zwierząt – a więc 22% funkcjonujących w 2023 roku ferm.

W 2023 roku liczba ferm zagranicznych inwestorów i rodziny Wójcików stanowiła 48% wszystkich aktywnych ferm norek w Polsce. Należy podkreślić, że są to fermy ze znaczną obsadą zwierząt. Można więc przypuszczać, że są one odpowiedzialne za zdecydowaną większość produkcji skór norczych w Polsce.

Największa ferma norek w Polsce, Góreczki, woj. wielkopolskie (źródło: Google Maps)

Największa ferma norek w Polsce, Góreczki, woj. wielkopolskie (źródło: Google Maps)Domy aukcyjne – upadek NAFA, bankructwo Kopenhagen Fur, kondycja Saga Furs

W 2019 roku największy dom aukcyjny futer NAFA z siedzibą w Toronto ogłosił upadłość. NAFA Polska, której dyrektorem był Sebastian Jansen (właściciel wspomnianej wyżej fermy Modrzewie), w 2021 roku wykazała 4,9 mln zł straty. Ostatnie sprawozdanie finansowe informuje o planach sprzedaży majątku spółki w pierwszym kwartale 2022 roku, uregulowaniu bieżących zobowiązań i planach przejścia procedury likwidacyjnej.

Inne związane z NAFA spółki zarządzanie przez S. Jansena też nie mają się najlepiej.

Zamknięcie NAFA oznaczało też koniec Skinpolexu: firmy Skinpolex Polska i Skinpolex zostały rozwiązane odpowiednio w 2022 i 2023 roku. W poprzednich latach Skinpolex każdy rok kończył stratą przekraczającą zwykle 150 tysięcy złotych; od 2021 praktycznie nie prowadził działalności. Na koniec 2021 roku spółka zbyła swoje nieruchomości, uzasadniając to tak: „Brak funduszy na dalsze oczekiwanie na zmianę koniunktury na rynku futrzarskim wymusiło decyzję o sprzedaży hali magazynowo-biurowej. Sprzedaż obiektu pozwoli na postawienie spółki po 32 latach działalności w stan likwidacji i wypłacenie udziałowcom dywidendy”. W sprawozdaniach spółka podaje, że już w 2020 roku nie pozyskiwała nowych skór w związku z wypowiedzeniem umowy przez NAFA.

Drugim największym domem aukcyjnym z siedzibą w Danii jest Kopenhagen Fur, które wskutek pandemii COVID-19 i zlikwidowania hodowli norek w tym kraju ogłosiło trzyletni okres wygaszania działalności. Cztery lata później KF wciąż organizuje aukcje, ale bynajmniej nie z powodu polepszenia kondycji branży. W artykule z marca 2023 jako powód dalszego funkcjonowania firmy podaje się… brak możliwości sprzedania zalegających skór. Prezes Kopenhagen Fur Jesper Lauge Christensen mówi: „Nigdy czegoś takiego nie doświadczyłem. 2022 rok był po prostu słaby. Sprzedaliśmy tylko skóry o wartości 4 milionów duńskich koron, przy średniej cenie 200 koron za sztukę. To zupełnie niespotykane”. Kiedy wszystkie norki zostały zabite w 2020 roku, Kopenhagen Fur pozostały zapasy 27 milionów skór.

Saga Furs Polska jest obecnie jedynym aktywnym domem aukcyjnym z formalnym przedstawicielstwem w Polsce. Jej obroty po zamknięciu NAFA podwoiły się (z 1,2 mln zł przychodu w sezonie 2018/2019 do 2,3 mln zł przychodu w sezonie 2021/2022). Ponieważ koszty równoważą przychody, a spółka jest tylko agentem nieposiadającym w Polsce zakładów i pośredniczącym w sprzedaży futer do spółki matki, generuje w Polsce tylko symboliczny zysk i płaci podatek dochodowy rzędu 5 tys. zł rocznie.

W latach 2018–2022 kilka związków zrzeszających hodowców zwierząt futerkowych zakończyło swoją działalność, w tym:

Podsumowanie

Przedstawiona przez nas analiza pozwala wysnuć dwa główne wnioski:

Liczymy, że przedstawione przez nas dane ułatwią politykom i polityczkom proces decyzyjny w sprawie wprowadzenia zakazu hodowli zwierząt na futro. Zachęcamy również do zapoznania się z raportem Zachodniego Ośrodka Badań Społecznych i Ekonomicznych „Zakaz działalności ferm zwierząt futerkowych i jego konsekwencje społeczno-ekonomiczne”.

Marta Korzeniak

Menadżerka Kampanii w Otwartych Klatkach. Koordynuję działania w ramach kampanii Cena Futra.

Udostępnij artykuł